تاریخ انتشار

جمعه ۲ دی ۱۴۰۱ ساعت ۱۴:۰۴

کد مطلب : ۴۵۶۰۲۳

کارشناسان پولی و اقتصادی میگویند

چارهای جز افزایش نرخ سود بانکی نیست / نرخ سود چقدر باید افزایش یابد؟ / سود بین بانکی دوباره به ۲۱ درصد رسید

۱

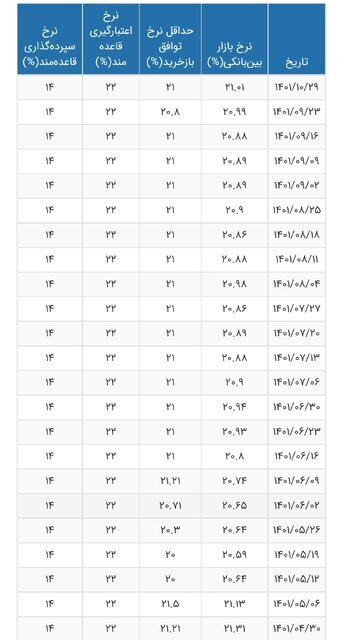

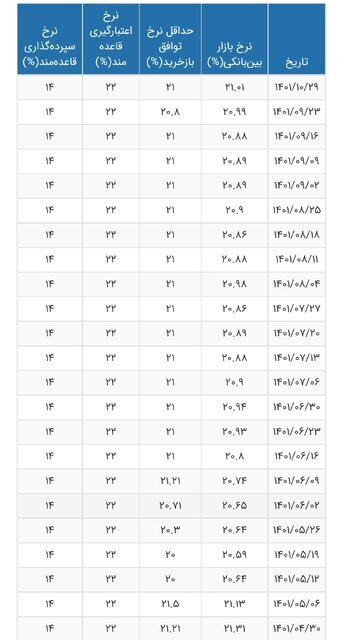

کبنا ؛طبق آخرین تغییرات نرخ سود در بازار بین بانکی، این نرخ در سال جاری برای دومین بار به نرخ ۲۱ درصد رسیده است. اواخر تیر ماه امسال نرخ سود در بازار بین بانکی رکورد ثبت کرد و به نرخ ۲۱.۳۱ درصد رسید که این موضوع با واکنش منفی فعالان بازار سرمایه مواجه شد و آن را عاملی تاثیرگذار در افت شاخص بورس طی آن دوره دانستند.

در واکنش به روند افزایشی سود بین بانکی، جلسهای با حضور رئیس بانک مرکزی و سازمان بورس برگزار شد که در آن بر کنترل سود بین بانکی تاکید شد.

یک کارشناس مسائل پولی و بانکی بر این باور است که افزایش نرخ بهره توسط بانک مرکزی در شرایط فعلی اجتناب ناپذیر است و با این وجود ممکن است این تصمیم بانکها را با مشکل مواجه کند.

افزایش نرخ بهره یا نرخ سود سپرده بانکی، حربهای است که دولتمردان از آن برای تقویت پول ملی و کاهش تورم در شرایط تورمی استفاده میکنند؛ ایالات متحده آمریکا نمونه خوبی برای این سیاست بانکی است، سطح فعلی نرخ بهره در این کشور ۴.۲۵-۴.۵ درصد است، رقمی که طی چهار جلسه افزایش نرخ بهره توسط فدرال رزرو تعیین شد و پیشبینی میشود که فدرال رزرو در سال ۲۰۲۳ سه چهارم درصد دیگر نرخ بهره را افزایش دهد. اقدامات فدرال رزرو در تعیین دقیق افزایش نرخ بهره حال موجب شدهاست که دلار آمریکا از ابتدای سال ۲۰۲۲ تا امروز تقویت شود و در حال حاضر به با ارزشترین ارز جهان بدل شود.

نمونه ناموفق دستکاری نرخ بهره در راستای تقویت ارزش پول ملی و کنترل تورم، ترکیه است؛ رئیس جمهور این کشور، رجب طیب اردوغان، نرخ بهره را پدر و مادر تمام شرارتها عنوان کرده و بانک مرکزی ترکیه در ۲۰ اکتبر نرخ بهره اصلی خود را برای سومین ماه متوالی کاهش داد و از ۱۲ درصد به ۱۰.۵ درصد رساند. طبق آمارهای رسمی نرخ تورم ترکیه در راستای سیاستهای غیر معمول رئیس جمهور این کشور به ۸۵ درصد رسیدهاست که بالاترین رقم در دو دهه گذشتهاست و آمارهای غیررسمی نیز از تورم سه رقمی در این کشور حکایت دارد.

کشور ما که چند دهه است با شرایط تورمی مواجه است اما تاکنون سیاستهای دقیق و درستی در راستای تنظیم نرخ بهره برای کنترل شرایط تورمی و افزایش ارزش پول ملی صورت نگرفتهاست و حال در شرایطی که انبوه نقدینگی به سمت بازارهای غیرمولد طلا،سکه ارز وخودرو سرازیر میشوند و حساب بانکها درحال خالی شدن است،بانک مرکزی تصمیم به افزایش نرخ بهره گرفته است، رئیس کل بانک مرکزی در تازهترین اظهار نظر خود سیاست بانک مرکزی را در راستای اصلاح نرخ سود، عنوان کرد، تصمیمی که اقتصاددانان اجرایی شدن آن را اجتناب ناپذیر عنوان می کنند.

تقاضا برای خروج دارایی از بانکها به اوج رسیدهاست

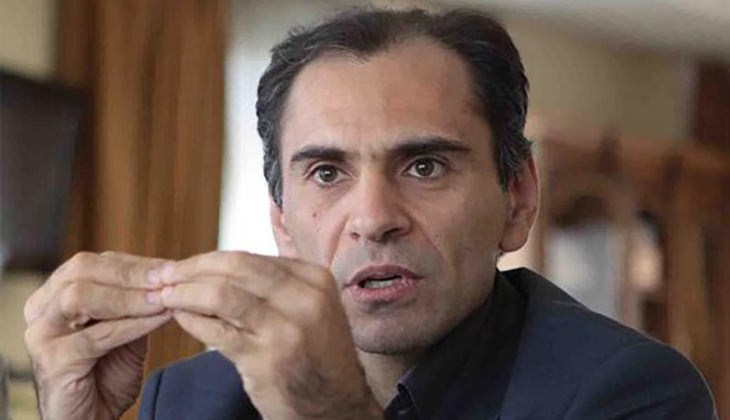

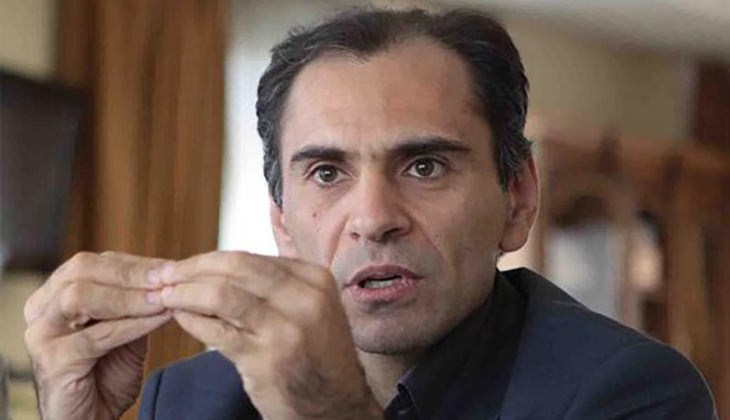

کامران ندری، کارشناس مسائل پولی و بانکی، با اشاره به این موضوع که افزایش نرخ بهره یا نرخ سود سپرده بانکی در شرایط فعلی اجتناب ناپذیر است؛ به خبر آنلاین، گفت: «انتظارات تورمی افزایش پیدا کرده و مردم در تلاش هستند تا دارایی زیادی در بانک نداشته باشند و در نتیجه سپردههای بلند مدت به سپردههای کوتاه مدت و پول تبدیل شدهاند و برای بانکها مسئلهآفرین شدهاست، بانکها با اوج تقاضا سپردهگذاران برای خروج موجودی از سپردههای بلند مدت مواجه شدهاند و این کار بانکها را با مشکل نقدینگی مواجه میکند و در چنین شرایطی افزایش نرخ بهره چه در بازار بین بانکی و چه در بانکها اجتناب ناپذیر است.»

بانک مرکزی خیلی دیر به فکر افزایش نرخ بهره افتادهاست

این کارشناس مسائل پولی و بانکی با اشاره به این موضوع که اقدام بانک مرکزی در راستای افزایش نرخ بهره، اقدامی انفعالی است؛ گفت:« در حال حاضر بانکها با موج تقاضای مردم برای برداشت از حسابهای بلند مدت مواجه شدهاند و بانک مرکزی به صراحت افتادهاست تا نرخ بهره را در حال حاضر بالا ببرد و ای کاش جای برخورد انفعالی، بانک مرکزی برخورد فعالانه داشت و تا قبل از اینکه موج خروج دارایی از بانکها شروع شود که کاملا نیز قابل پیشبینی بود، زودتر این اقدام را انجام داده بود و شاید ما در حال حاضر با افزایش این چنینی نرخ ارز در بازار مواجه نبودیم.»

اگر نرخ بهره افزایش پیدا نکند چه میشود؟

کامران ندری در ادامه گفت:« افزایش نرخ بهره حتما باید اتفاق بیافتد اما این سیاست ظرافتهایی دارد و تعیین نرخ بهره جدید چالشآفرین است و برآورد تبعات مثبت و منفی آن نیز چالش دیگری است که بانک مرکزی باید آن را بررسی کند؛ اما در شرایط فعلی افزایش نرخ بهره باید صورت بگیرد و اگر بانک مرکزی کماکان انفعالانه در بازار عمل کند، بانکها با مشکل ذخایر نقدی مواجه میشوند و به بانک مرکزی فشار وارد میکنند تا پایه پولی را افزایش دهد و اضافه برداشت آنها از بانک مرکزی زیاد میشود و مقصراین شرایط نیز تورم و انتظارات تورمی بالا و غیر فعال بودن سیاستگذار پولی است.»

ندری با اشاره به این موضوع که باید دید افزایش نرخ بهره آنقدری هست که مردم را از خروج داراییهای خود از بانک منصرف کند یا خیر؛ گفت:« اگر افزایش در نرخ بهره ناچیز و در حد یک تا دو درصد باشد، ممکن است اثربخشی لازم را نداشته باشد و در نتیجه میزان در افزایش نرخ بهره باید آن قدری باشد که در تصمیم مردم برای خروج داراییهای خود از بانک اثرگذار باشد.»

خطر ورشکستگی بانکها را تهدید میکند؟

این کارشناس مسائل پولی و بانکی در پاسخ به این پرسش که آیا خطر ورشکستگی بانکها را تهدید میکند، یا خیر؛ گفت:« به دلیل شرایط تورمی بانکها سرمایه گذاریهای عظیمی در بخش های ارز و املاک و مستغلات کردهاند و بازدهی هایی که از این بخشهای به دست میآورند، از نرخ بهرهای که به سپردهگذاران پرداخت میکنند بالاتر است و حتی اگر بانکها اوراق دولتی را خریداری کرده باشند نیز بازدهی آن اوراق دولتی از نرخ بهرهای که پرداخت میکنند بالاتر است و در چنین شرایطی خطر ورشکستگی بانکها را تهدید نمیکند.»

وی در ادامه افزود:« اما اگر بانکها بخش زیادی از داراییهای خود را از طریق وامهای با نرخ بالا اعطا کردهباشند و با افزایش نرخ بهره باید بهره بیشتری بپردازند با مشکل مواجه خواهند شد و این افزایش نرخ بهره ریسکی در اقتصاد به وجود خواهد آورد که به آن "ریسک نرخ بهره" میگویند و بانک مرکزی باید برآورد دقیقی از این ریسک نرخ بهره داشته باشد و اگر این محاسبات درست انجام نشود، ممکن است بانکها با مشکل افزایش میزان زیانها مواجه شوند و این کار باید دقیق و کارشناسی صورت گیرد.»

ندری در آخر گفت:« مشکلاتی که در حال حاضر بانکها با آن مواجه هستند، در اثر سیاستهای غلط خود بانک مرکزی در گذشته اتفاق افتادهاست و بانک مرکزی در گذشته بانکها را مجبور کرده است تا وامها بلندمدت با نرخ بهره ۱۸ درصد اعطا کنند و آن نرخ بهره غلط بودهاست و افزایش نرخ بهره در شرایط فعلی ممکن است بانکها را به دردسر بیاندازد. اقتصاد ما در حال حاضر دارد تاوان تصمیمات غلطی که در گذشته گرفته شدهاست را پرداخت میکند.»

همچنین، عباس حسینی - معاون امور بانکی وزیر اقتصاد - در این باره گفت که سیاستی مبنی برای افزایش نرخ سود بین بانکی وجود ندارد و این نرخ به سرعت تعدیل و منطقی میشود.

علاوه بر این، در این رابطه احسان خاندوزی_ وزیر امور اقتصادی و دارایی نیز به ایسنا اعلام کرد که سیاست تیم اقتصادی مبنی بر باقی ماندن سود بین بانکی در محدوده ۲۰ درصد تغییر نکرده و برای حل این مسئله در جلسه شورای پول و اعتبار تصمیمگیری خواهد شد.

در پی اظهارات مسئولان بر کنترل نرخ سود در بازار بین بانکی، این سود روند کاهشی پیدا کرد و در محدوده ۲۰ درصد قرار گرفت، اما اکنون پس از گذشت چند ماه، آخرین تغییرات نرخ سود در بازار بین بانکی نشان میدهد که تا تاریخ ۲۹ آذر سال جاری این نرخ به ۲۱ درصد رسیده است.

در این بین، ماجرای مخالفت بورسیها با افزایش سود بین بانکی به این برمیگردد که به اعتقاد آنها، افزایش نرخ بهره بینبانکی هزینه تامین کسری منابع بانکها را افزایش میدهد و بانکها حاضر میشوند با نرخهای بالاتری به سپردهگذارها سود پرداخت کنند تا کسری خود را جبران کنند که این موضوع، جذابیت بانکها برای سرمایهگذاری را بالا میبرد و تاثیر مهمی در حرکت نقدینگی از بازار سرمایه به بانکها دارد.

از سوی دیگر، کارشناسان پولی و بانکی میگویند که این نرخ، تاثیری بر تحولات شاخص بورس ندارد و روند افزایشی این نرخ نیز ناشی از فشار و انتظارات تورمی تحت تاثیر رشد نرخ ارز بوده نه سیاستهای ضدتورمی.

البته، کارشناسان معتقدند که افزایش سود بین بانکی در صورتی میتواند بر روند بازار سرمایه تاثیر بگذارد که روند افزایشی سود در بازار بین بانکی متداوم و قابل ملاحظه باشد.

این در حالی است که رئیس کل بانک مرکزی روند تغییرات سود بین بانکی مرتبط با وضعیت عرضه و تقاضا میداند و هدف این بانک در بازار بین بانکی را کنترل نوسانات نرخ سود اعلام میکند.

همچنین، طبق گفته محمد نادعلی - مدیرکل عملیات پولی و اعتباری بانک مرکزی، نرخ سود سپرده و تسهیلات در ایران تابع شرایط بازار بین بانکی نیست؛ بنابراین تغییرات در سود بین بانکی نمیتواند تاثیری بر بازار سرمایه داشته باشد بلکه تغییرات نرخ سود سپرده و تسهیلات است که بر بازار سرمایه تاثیرگذار است.

طبق این گزارش، سود بین بانکی که به عنوان یکی از انواع نرخهای بهره در بازار پول به نرخهای سود یا بهره در سایر بازارها جهت میدهد، در واقع قیمت ذخایر بانکهاست و زمانی که آنها در پایان دوره مالی کوتاهمدت اعم از روزانه یا هفتگی، دچار کسری ذخایر میشوند، از سایر بانکها در بازار بین بانکی یا از بانک مرکزی استقراض میکنند.

در حال حاضر، این سود به ۲۱ درصد رسیده که باید دید همچنان به روند صعودی خود ادامه میدهد یا به نرخ ۲۰ درصد بازخواهد گشت.

در واکنش به روند افزایشی سود بین بانکی، جلسهای با حضور رئیس بانک مرکزی و سازمان بورس برگزار شد که در آن بر کنترل سود بین بانکی تاکید شد.

یک کارشناس مسائل پولی و بانکی بر این باور است که افزایش نرخ بهره توسط بانک مرکزی در شرایط فعلی اجتناب ناپذیر است و با این وجود ممکن است این تصمیم بانکها را با مشکل مواجه کند.

افزایش نرخ بهره یا نرخ سود سپرده بانکی، حربهای است که دولتمردان از آن برای تقویت پول ملی و کاهش تورم در شرایط تورمی استفاده میکنند؛ ایالات متحده آمریکا نمونه خوبی برای این سیاست بانکی است، سطح فعلی نرخ بهره در این کشور ۴.۲۵-۴.۵ درصد است، رقمی که طی چهار جلسه افزایش نرخ بهره توسط فدرال رزرو تعیین شد و پیشبینی میشود که فدرال رزرو در سال ۲۰۲۳ سه چهارم درصد دیگر نرخ بهره را افزایش دهد. اقدامات فدرال رزرو در تعیین دقیق افزایش نرخ بهره حال موجب شدهاست که دلار آمریکا از ابتدای سال ۲۰۲۲ تا امروز تقویت شود و در حال حاضر به با ارزشترین ارز جهان بدل شود.

نمونه ناموفق دستکاری نرخ بهره در راستای تقویت ارزش پول ملی و کنترل تورم، ترکیه است؛ رئیس جمهور این کشور، رجب طیب اردوغان، نرخ بهره را پدر و مادر تمام شرارتها عنوان کرده و بانک مرکزی ترکیه در ۲۰ اکتبر نرخ بهره اصلی خود را برای سومین ماه متوالی کاهش داد و از ۱۲ درصد به ۱۰.۵ درصد رساند. طبق آمارهای رسمی نرخ تورم ترکیه در راستای سیاستهای غیر معمول رئیس جمهور این کشور به ۸۵ درصد رسیدهاست که بالاترین رقم در دو دهه گذشتهاست و آمارهای غیررسمی نیز از تورم سه رقمی در این کشور حکایت دارد.

کشور ما که چند دهه است با شرایط تورمی مواجه است اما تاکنون سیاستهای دقیق و درستی در راستای تنظیم نرخ بهره برای کنترل شرایط تورمی و افزایش ارزش پول ملی صورت نگرفتهاست و حال در شرایطی که انبوه نقدینگی به سمت بازارهای غیرمولد طلا،سکه ارز وخودرو سرازیر میشوند و حساب بانکها درحال خالی شدن است،بانک مرکزی تصمیم به افزایش نرخ بهره گرفته است، رئیس کل بانک مرکزی در تازهترین اظهار نظر خود سیاست بانک مرکزی را در راستای اصلاح نرخ سود، عنوان کرد، تصمیمی که اقتصاددانان اجرایی شدن آن را اجتناب ناپذیر عنوان می کنند.

تقاضا برای خروج دارایی از بانکها به اوج رسیدهاست

کامران ندری، کارشناس مسائل پولی و بانکی، با اشاره به این موضوع که افزایش نرخ بهره یا نرخ سود سپرده بانکی در شرایط فعلی اجتناب ناپذیر است؛ به خبر آنلاین، گفت: «انتظارات تورمی افزایش پیدا کرده و مردم در تلاش هستند تا دارایی زیادی در بانک نداشته باشند و در نتیجه سپردههای بلند مدت به سپردههای کوتاه مدت و پول تبدیل شدهاند و برای بانکها مسئلهآفرین شدهاست، بانکها با اوج تقاضا سپردهگذاران برای خروج موجودی از سپردههای بلند مدت مواجه شدهاند و این کار بانکها را با مشکل نقدینگی مواجه میکند و در چنین شرایطی افزایش نرخ بهره چه در بازار بین بانکی و چه در بانکها اجتناب ناپذیر است.»

بانک مرکزی خیلی دیر به فکر افزایش نرخ بهره افتادهاست

این کارشناس مسائل پولی و بانکی با اشاره به این موضوع که اقدام بانک مرکزی در راستای افزایش نرخ بهره، اقدامی انفعالی است؛ گفت:« در حال حاضر بانکها با موج تقاضای مردم برای برداشت از حسابهای بلند مدت مواجه شدهاند و بانک مرکزی به صراحت افتادهاست تا نرخ بهره را در حال حاضر بالا ببرد و ای کاش جای برخورد انفعالی، بانک مرکزی برخورد فعالانه داشت و تا قبل از اینکه موج خروج دارایی از بانکها شروع شود که کاملا نیز قابل پیشبینی بود، زودتر این اقدام را انجام داده بود و شاید ما در حال حاضر با افزایش این چنینی نرخ ارز در بازار مواجه نبودیم.»

اگر نرخ بهره افزایش پیدا نکند چه میشود؟

کامران ندری در ادامه گفت:« افزایش نرخ بهره حتما باید اتفاق بیافتد اما این سیاست ظرافتهایی دارد و تعیین نرخ بهره جدید چالشآفرین است و برآورد تبعات مثبت و منفی آن نیز چالش دیگری است که بانک مرکزی باید آن را بررسی کند؛ اما در شرایط فعلی افزایش نرخ بهره باید صورت بگیرد و اگر بانک مرکزی کماکان انفعالانه در بازار عمل کند، بانکها با مشکل ذخایر نقدی مواجه میشوند و به بانک مرکزی فشار وارد میکنند تا پایه پولی را افزایش دهد و اضافه برداشت آنها از بانک مرکزی زیاد میشود و مقصراین شرایط نیز تورم و انتظارات تورمی بالا و غیر فعال بودن سیاستگذار پولی است.»

ندری با اشاره به این موضوع که باید دید افزایش نرخ بهره آنقدری هست که مردم را از خروج داراییهای خود از بانک منصرف کند یا خیر؛ گفت:« اگر افزایش در نرخ بهره ناچیز و در حد یک تا دو درصد باشد، ممکن است اثربخشی لازم را نداشته باشد و در نتیجه میزان در افزایش نرخ بهره باید آن قدری باشد که در تصمیم مردم برای خروج داراییهای خود از بانک اثرگذار باشد.»

خطر ورشکستگی بانکها را تهدید میکند؟

این کارشناس مسائل پولی و بانکی در پاسخ به این پرسش که آیا خطر ورشکستگی بانکها را تهدید میکند، یا خیر؛ گفت:« به دلیل شرایط تورمی بانکها سرمایه گذاریهای عظیمی در بخش های ارز و املاک و مستغلات کردهاند و بازدهی هایی که از این بخشهای به دست میآورند، از نرخ بهرهای که به سپردهگذاران پرداخت میکنند بالاتر است و حتی اگر بانکها اوراق دولتی را خریداری کرده باشند نیز بازدهی آن اوراق دولتی از نرخ بهرهای که پرداخت میکنند بالاتر است و در چنین شرایطی خطر ورشکستگی بانکها را تهدید نمیکند.»

وی در ادامه افزود:« اما اگر بانکها بخش زیادی از داراییهای خود را از طریق وامهای با نرخ بالا اعطا کردهباشند و با افزایش نرخ بهره باید بهره بیشتری بپردازند با مشکل مواجه خواهند شد و این افزایش نرخ بهره ریسکی در اقتصاد به وجود خواهد آورد که به آن "ریسک نرخ بهره" میگویند و بانک مرکزی باید برآورد دقیقی از این ریسک نرخ بهره داشته باشد و اگر این محاسبات درست انجام نشود، ممکن است بانکها با مشکل افزایش میزان زیانها مواجه شوند و این کار باید دقیق و کارشناسی صورت گیرد.»

ندری در آخر گفت:« مشکلاتی که در حال حاضر بانکها با آن مواجه هستند، در اثر سیاستهای غلط خود بانک مرکزی در گذشته اتفاق افتادهاست و بانک مرکزی در گذشته بانکها را مجبور کرده است تا وامها بلندمدت با نرخ بهره ۱۸ درصد اعطا کنند و آن نرخ بهره غلط بودهاست و افزایش نرخ بهره در شرایط فعلی ممکن است بانکها را به دردسر بیاندازد. اقتصاد ما در حال حاضر دارد تاوان تصمیمات غلطی که در گذشته گرفته شدهاست را پرداخت میکند.»

همچنین، عباس حسینی - معاون امور بانکی وزیر اقتصاد - در این باره گفت که سیاستی مبنی برای افزایش نرخ سود بین بانکی وجود ندارد و این نرخ به سرعت تعدیل و منطقی میشود.

علاوه بر این، در این رابطه احسان خاندوزی_ وزیر امور اقتصادی و دارایی نیز به ایسنا اعلام کرد که سیاست تیم اقتصادی مبنی بر باقی ماندن سود بین بانکی در محدوده ۲۰ درصد تغییر نکرده و برای حل این مسئله در جلسه شورای پول و اعتبار تصمیمگیری خواهد شد.

در پی اظهارات مسئولان بر کنترل نرخ سود در بازار بین بانکی، این سود روند کاهشی پیدا کرد و در محدوده ۲۰ درصد قرار گرفت، اما اکنون پس از گذشت چند ماه، آخرین تغییرات نرخ سود در بازار بین بانکی نشان میدهد که تا تاریخ ۲۹ آذر سال جاری این نرخ به ۲۱ درصد رسیده است.

در این بین، ماجرای مخالفت بورسیها با افزایش سود بین بانکی به این برمیگردد که به اعتقاد آنها، افزایش نرخ بهره بینبانکی هزینه تامین کسری منابع بانکها را افزایش میدهد و بانکها حاضر میشوند با نرخهای بالاتری به سپردهگذارها سود پرداخت کنند تا کسری خود را جبران کنند که این موضوع، جذابیت بانکها برای سرمایهگذاری را بالا میبرد و تاثیر مهمی در حرکت نقدینگی از بازار سرمایه به بانکها دارد.

از سوی دیگر، کارشناسان پولی و بانکی میگویند که این نرخ، تاثیری بر تحولات شاخص بورس ندارد و روند افزایشی این نرخ نیز ناشی از فشار و انتظارات تورمی تحت تاثیر رشد نرخ ارز بوده نه سیاستهای ضدتورمی.

البته، کارشناسان معتقدند که افزایش سود بین بانکی در صورتی میتواند بر روند بازار سرمایه تاثیر بگذارد که روند افزایشی سود در بازار بین بانکی متداوم و قابل ملاحظه باشد.

این در حالی است که رئیس کل بانک مرکزی روند تغییرات سود بین بانکی مرتبط با وضعیت عرضه و تقاضا میداند و هدف این بانک در بازار بین بانکی را کنترل نوسانات نرخ سود اعلام میکند.

همچنین، طبق گفته محمد نادعلی - مدیرکل عملیات پولی و اعتباری بانک مرکزی، نرخ سود سپرده و تسهیلات در ایران تابع شرایط بازار بین بانکی نیست؛ بنابراین تغییرات در سود بین بانکی نمیتواند تاثیری بر بازار سرمایه داشته باشد بلکه تغییرات نرخ سود سپرده و تسهیلات است که بر بازار سرمایه تاثیرگذار است.

طبق این گزارش، سود بین بانکی که به عنوان یکی از انواع نرخهای بهره در بازار پول به نرخهای سود یا بهره در سایر بازارها جهت میدهد، در واقع قیمت ذخایر بانکهاست و زمانی که آنها در پایان دوره مالی کوتاهمدت اعم از روزانه یا هفتگی، دچار کسری ذخایر میشوند، از سایر بانکها در بازار بین بانکی یا از بانک مرکزی استقراض میکنند.

در حال حاضر، این سود به ۲۱ درصد رسیده که باید دید همچنان به روند صعودی خود ادامه میدهد یا به نرخ ۲۰ درصد بازخواهد گشت.

علت اصلی تورم پایین بودن سود سپرده هست

آخه کدوم آدم عاقلی پول میزاره بانک تا بعد از گذشت یک سال پولش ۴۰ درصد کم ارزشتر بشه؟؟؟

جذابیت ایجاد کنید و نتیجش را ببینید

خونه و طلا و دلار و ماشین همه میان پایین